Czasami zastanawiasz się co dajesz państwu (np. zatrudniasz ludzi), a co państwo daje Tobie. Każdy ma swoją filozofię. Dla tych, którzy mają deficyt sprawiedliwości społecznej podaję kilka ciekawych sposobów na minimalizację kosztów prowadzenia działalności i optymalizacji podatkowej. Jak nie płacić podatku? Sprawdź jak to robią inne startupy!

Jak nie płacić podatku… albo płacić go mniej.

Jeśli zależy Ci na tym aby uciec z e-biznesem przed podatkami musisz przemyśleć poniższe kwestie:

- kto implementuje platformę sprzedaży (outsourcing?),

- w jakim kraju rejestrujesz firmę oraz komponenty platformy (np. domeny, serwery, konta),

- jak korzystać z przychodów.

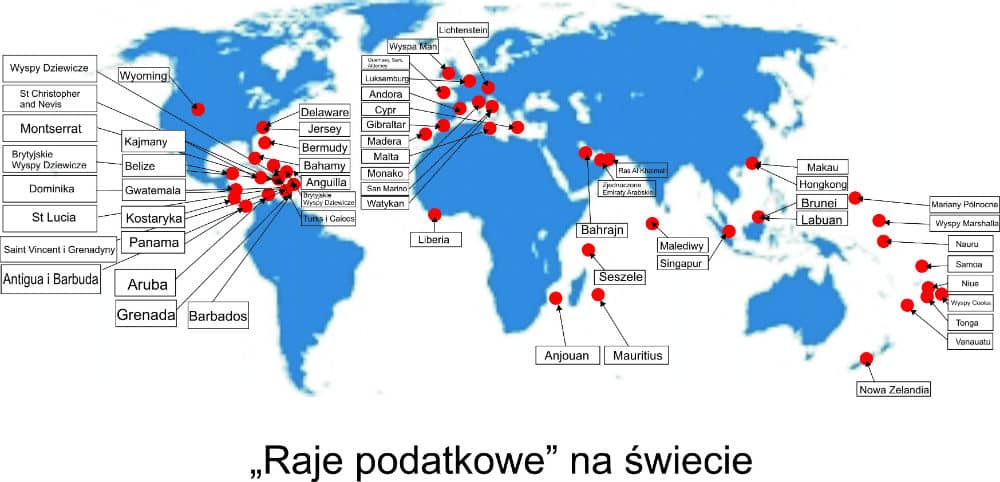

Każde z powyższych zagadnień wymaga rozliczeń lub odpowiedzialności prawnej z Państwem, w którym prowadzimy dany biznes. W jednych krajach są duże obostrzenia w innych nie ma prawie żadnych. My próbujemy odpowiedzieć na pytanie „jak nie płacić podatku” lub go obniżyć, a więc szukamy tych drugich. Poniżej podaję sposoby rozwiązania i zagrożenia wynikające z takich działań.

Załóżmy, że chcemy przenieść/założyć e-firmę, która ma serwis do zamawiania koszulek z nadrukiem zdjęć użytkownika. Co musimy zrobić:

- Rejestracja domeny i zakup serwerów – dla naszych, koszulek na dzień dobry, wystarczy nam jeden dedykowany serwer oraz domeny z sufiksem kraju, w którym będziemy sprzedawać, jednak nie oznacza to, że firma musi być z tego samego kraju.

Rekomendacje: zakup powyższych poza UE, najlepiej, w którymś z cywilizowanych krajów Azji lub Ameryki Południowej (ważne aby miały dobre SLA). Ma to na celu minimalizację odwoływania się urzędów do lokalizacji usług w razie problemów podatkowych czy prawnych.

Zagrożenia: brak, ewentualnie kiedy zdecydujesz się na serwery w USA pamiętaj o międzynarodowych ustaleniach co do praw autorskich (jeśli serwis wykorzystuje obce materiały). - Firma, konto i rozliczenia podatkowe – koszulki to nie jest super poważny biznes dlatego firma może być założona w tzw. raju podatkowym i nie powinno mieć to wielkiego wpływu na decyzje klientów (co do tego skąd jest firma).

Rekomendacje: np. firma Seszelach (0% podatku dochodowego dla przychodów zagranicznych) poprzez offshorecompanyexperts.com, w pakiecie dadzą Ci konto sprzedawcy w Barclays Bank, adwokata, przedstawiciela firmy w danym kraju i wirtualne biuro w Londynie. Koszt ok. 10.000 zł rocznie. Jedyną wadą jest to, że płatności na stronie załatwią Ci jedynie przez kartę kredytową, ewentualnie międzynarodowe SMS. Np. polscy providerzy płatności (przelewy bankowe) często odmawiają firmom z rajów podatkowych świadczenia usług. Jeśli jednak założysz firmę na Cyprze (UE) to jest większe prawdopodobieństwo, że dadzą Ci konto do płatności. Ale tam jest 10% podatku i UE już pracuje nad tym aby Cypr blokował takie działania. :/

Zagrożenia: abstrahując od transferu przychodu, tak naprawdę nie ma zagrożeń. - Odpowiedni regulamin – komunikujesz strukturę i zasady firmy, której jesteś właścicielem, w innej jurysdykcji niż tej, w której prowadzisz działania biznesowe (np. wg prawa z Seszeli, sprzedając w UK).

Rekomendacje: potrzebny Ci po prostu dobry prawnik znający się na e-biznesie, lub skorzystanie z serwisu snapterms.com.

Zagrożenia: źle napisany regulamin 🙂 brak znajomości przez (taniego) prawnika realiów danego kraju rodzinnego lub słaba znajomość e-biznesu. - Koszty pracy – wykonywanie serwisu i zleceń dla koszulek przez krajowych usługodawców wiąże się z odprowadzaniem ubezpieczeń itd. My tego nie chcemy.

Rekomendacje: outsourcing, czyli:

– implementacja platformy – poprzez Elance.com (unikajcie Azjatów, dobrze i w miarę tanio programują ludzie z Europy Wschodniej),

– zakup niezadrukowanych koszulek – masowo z Chin i gdzieś magazynowanie, kupowanie np. poprzez Alibaba.com,

– wykonywanie nadruków – drukarnia w innym azjatyckim Państwie gdzie czas dostawy jest krótki, bo z Chin wiemy, że trwa długo.

Zagrożenia: niska jakość, brak kontroli. - Korzystanie z przychodu – no dobrze, firma na Seszelach dobrze zarabia, ale jak skorzystać z tego aby zamówić sobie z dochodów jakieś pięciodniowe SPA we własnym kraju?

Rekomedancje: to już bardzo zależy od profilu działalności i tutaj trzeba mieć naprawdę dobrego prawnika, który wszystko (włącznie z regulaminem) poukłada jak trzeba. Sposobami mogą być np. wykonywanie usług dla własnej firmy offshore jakichś usług, w ramach jakiejś formy prawnej, która minimalizuje ryzyko nałożenia podatku dochodowego.

Zagrożenia: ta pozycja zawiera najwięcej zagrożeń i warto to skonsultować z prawnikiem… chyba, że planujesz się przeprowadzić na Seszele 🙂

Porada z o.o.

Powyższe nie jest namawianiem do niepłacenia podatku czy unikania odpowiedzialności prawnej. Każdy według swojego sumienia rozważa kwestie patriotyzmu, praw autorskich, wykorzystywania patentów i inne. Ja nie ujawnię swoich preferencji. Jednak mogę powiedzieć, że w najbliższym czasie nie planuję takich metod działania.

Pokazuję powyższe jako ciekawostkę i zjawisko, które coraz częściej jest wykorzystywane przez startupy. Niekiedy całe zespoły przenoszą się w inne zakątki świata, np. do Hong-Kongu, bo nie podoba im się to jak traktuje ich własna ojczyzna 🙂 Dlatego może to być inspiracja do podróżowania po świecie, zdalnej pracy i jednoczesnego zarabiania, przy możliwie najniższych kosztach. Nie każdy ma ochotę na wojenki z rodzimymi urzędami.

Powyższe stosujesz na własną odpowiedzialność. Artykuł nie opisuje działań dla optymalizacji podatkowej dla konkretnego kraju, którego dana osoba jest obywatelem 🙂